- 配当控除がどういったものなのか

- 3つの選択肢のメリットとデメリット

- 配当控除をやった方がいい人とやらない方がいい人

配当控除の概要

配当控除の趣旨

配当控除とは国内株式の配当における国内の2重課税排除を目的とした税額控除制度です。

国内株式の配当金については法人において利益に法人税が課された後の課税済利益について株主に配当金として分配したものであるため、その配当金を受け取った個人において配当所得として所得税を課してしまうと国内における法人税と所得税の二重課税となってしまうためそれを排除するための制度になります。

配当控除の対象とならないもの

国内における2重課税を排除するための制度であるためNISA口座で運用されている株式配当金や外国株式の配当金又はJ-REITの分配金については配当控除の対象外となります。

NISA口座で運用されている株式配当金についてはそもそも非課税となっており所得税が課されていないため配当控除の適用はありません。

外国株式については配当控除とは別に「外国税額控除」という税額控除制度によって二重課税の調整を行います。

J-REITについては、J-REIT投資法人が利益の90%以上の分配金を出すことによって法人税が課されないので二重課税とならず配当控除の適用外になります。

【参考】J-REITとは?

REIT(リート)とは、Real Estate Investment Trust(不動産投資信託)の略称で、投資家から資金を集めて不動産を運用して得た賃料収入等を元に投資家に分配する金融商品です。

日本においては、2000年11月「投資信託及び投資法人に関する法律」の改正により、2001年9月に市場が創設されました。仕組みがアメリカのREITと異なる点もあるため、J-REIT(ジェイ・リート)と言われています。

REITでは基本的に利益の90%超を分配すれば法人税が課税されません。従って、利益のほとんどが投資家に分配されることになり株式と比べて高い分配金が期待されます。また原則として不動産の開発は行わず賃貸事業に特化している点から、一般の不動産会社に比べて収益が安定しています。

引用:不動産投信情報ポータル

配当控除を受けるためには

配当控除を受けるためには確定申告を行わなければなりません。確定申告をする手間と配当控除を受けることによるメリットの兼ね合いでどちらを選択するか検討しましょう。

上場株式等の配当金等を受け取った時

証券会社で口座を開設する際にはNISA口座、特定口座(源泉徴収あり)、特定口座(源泉徴収なし)、一般口座の中から選択して取引を行うかと思います。

NISA口座で行った株式の譲渡益や配当金については非課税となるため今回の配当控除の話には関係がありません。

また一般口座や特定口座(源泉徴収なし)を選ぶ投資家の方は一般的ではなくほとんどの方が特定口座(源泉徴収あり)を選択すると思いますので今回はそこにスポットをあてて解説していこうと思います。

※今回の記事では持株割合が3%以上である大口株主については通常と取扱いが異なるため、需要との兼ね合いから大口株主に関する取扱いについては省略させていただきます。

特定口座(源泉徴収あり)で受け取った配当金の申告方法

特定口座(源泉徴収あり)で配当金を受け取った場合に確定申告時にどのようにするかは以下の3つから選択することになります。

- 申告不要

- 申告分離課税

- 総合課税

申告しない場合(申告不要)

特定口座(源泉徴収あり)で配当金を取得した場合にはすでに所得税として15.315%及び住民税として5%が源泉徴収されています。

既に源泉徴収されているので申告不要を選択することによるメリットとして確定申告という煩わしい作業を行わずに一切何もしないことを選択することができます。

デメリットとしては源泉徴収された所得税等について総合課税の累進税率によっては納めすぎた所得税について還付を受けることができず過大に納税してしまう場合がございます。

申告分離課税を選択する場合

申告分離課税とはその名の通り他の所得と合算せずに分離して計算を行うこととなります。

申告分離課税においては所得税15.315%、住民税5%が源泉徴収されます。

申告分離課税を選択する場合では株式の譲渡損があるときにその株式の譲渡損と配当金を申告分離課税によって損益通算することによって配当金から控除された税金について還付を受けることができます。

例えば株式の譲渡損が100万円ある時に配当所得が50万であった場合損益通算されて-50万円となり配当所得で源泉徴収された税金が還付されることになります。また株式の譲渡損のうち控除されずに残ったものについては3年間の繰越しが受けられ翌年以降の譲渡益と相殺することが可能になります。

総合課税を選択する場合

配当控除の税額控除制度を受けようとする場合には総合課税を選択しなければなりません。

総合課税を選択した場合にはその他の所得と併せて累進税率により所得税が5~45%、住民税が10%の税率となります。

配当控除の詳しい内容については次の章で解説します。

配当控除の詳しい内容

この記事においては課税総所得金額が1,000万円以下である場合について解説していきます。1,000万円を超える場合には控除率が半分の割合となりますが今回の説明においては需要との兼ね合いから省略させていただきます。

配当控除の対象となる配当

対象となる配当については最初に説明させていただいた通り日本国内に本店のある法人から受ける剰余金の配当等で、確定申告において総合課税の適用を受けた配当所得となります。

配当控除の計算方法

配当控除の金額の計算方法については「配当所得の金額×控除率(算出税額が限度)」となっています。

その控除率については所得税が10%、住民税が2.8%となります。

例えば配当所得が50万円であった場合には50万円×10%の5万円が所得税から控除され、50万円×2.8%の14,000円が住民税から控除されます。

確定申告を行い配当控除を使った方がいいのかどうかの有利判定

確定申告により配当控除を行うには総合課税を選択しなければなりません。

配当控除を選択した方がいいのか、申告不要としたほうがいいのかどちらのほうが税金の計算上有利になるかどうかについてはその他の所得の金額によります。

申告不要とした場合には所得税について15.315%と住民税について5%の税金が源泉徴収されています。

配当控除により所得税10%、住民税2.8%を控除した場合の累進税率がこの源泉徴収税率(所得税15.315%、住民税5%)を下回る場合には確定申告を行って配当控除を使用した方が有利になります。

具体的に見ていきましょう。下記の図解を参照してください

所得税については累進税率により所得に応じて最低5%から最高45%の税率が課されます。住民税については一律10%の税率が課されます。

配当控除をした場合には所得税について10%、住民税について2.8%が控除されるためその場合の控除後の税率については図右側における数値となります。

確定申告した場合の住民税の税率は一律10%となっているため源泉徴収された場合の5%と比べて配当控除を行った場合においても不利になることがわかります。

所得税については10%控除をした場合には課税所得金額が900万円以下の人の場合には源泉徴収された15%の場合に比べて税額が有利なることがわかると思います。

有利判定の結論

令和4年分の申告までについては所得税についは確定申告を選び、住民税については確定申告せず申告不要とする別々の申告方法を採用することができます。

この規定についは改正され令和5年分の申告からは所得税と住民税について同じ申告方法を採用しなければならないこととなりました。

このことから令和4年分の申告をする際には課税総所得金額が900万円以下の人については所得税について確定申告を行い配当控除を行う、そして住民税については申告不要を選択する。

これが最終的なベストな結論となります。

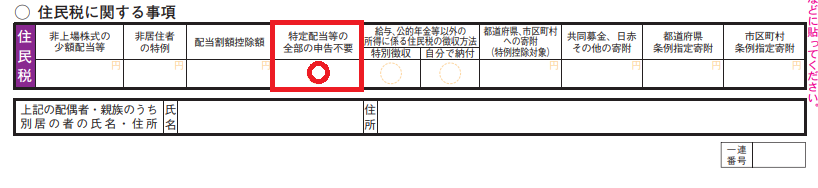

住民税申告不要のやり方

住民税の申告不要のやり方については簡単です。

確定申告書の2枚目にある第2表の下の部分に住民税に関する事項という箇所がございます。

この住民税に関する事項の中に特定配当等の全部の申告不要という欄がありますのでこちらに○をつけていただいて提出してもらえればそれで終了になります。

まとめと注意点

確定申告をし配当控除を使った方がいい人

今回の内容で確定申告をし、配当控除をした方がいい人については課税総所得金額が900万円以下となる人がメリットがあると言えます。この場合において住民税については令和4年分の申告までは申告不要を選択しましょう。

注意点と配当控除を使わない方がいい人

配当控除を選択しない方がいい人については以下のような人になります。

①そもそも確定申告をするのが面倒で源泉徴収税額を受け入れてそのまま申告不要としたい人

これについてはもうそのままこれが理由になります。

②課税総所得金額900万円を超えてくるような人

正確にはちょっとだけ超える人である場合などぎりぎりの所得の人の場合には計算してみなければわかりませんが高所得者については累進課税により税率があがり源泉徴収の15.315%のままのほうが低い場合があります。そういった方はそのまま申告不要にしましょう。

ちなみに参考として配当所得の他に給与所得がある人のために給与所得が計算できる所のリンクを貼っておきます。

国税庁:給与所得控除

このページの下の方に給与所得を計算することができるシミュレーターがあります。

③申告分離課税を使って株式の譲渡損と損益通算を行う方

株式の譲渡損が多い場合に申告分離課税を選択して配当所得と損益通算する場合には配当控除を使うことはできません。

④国民健康保険の金額が上がる場合に配当控除より負担が大きくなる場合

会社員などで社会保険に加入している場合には健康保険について標準報酬月額の等級によって金額が決まるため関係ないのですが、国民健康保険に加入している人については所得金額が大きくなると保険料が上昇する恐れがあります。

ただし、令和4年分の申告までについては住民税について申告不要を選択することによってこの問題は回避することが可能です。

令和5年分以降については住民税についてのみ申告不要を選択することができないため国民健康保険との兼ね合いで配当控除をするかどうかの有利判断がかなり難しいものとなってしまうでしょう。

⑤扶養にはいっていて扶養から外れてしまうと困る人

扶養になるためには所得金額が48万円以下である必要があります。申告不要制度を取っている場合には配当所得については申告をしていないため所得金額に反映されません。

しかし、配当控除を行うため又は損益通算をおこなうために申告分離課税を選択した場合には配当所得が総所得金額に反映されてしまいます。

例えば配当所得が50万円あるとした場合には配当控除によって配当金に係る税金が全額還付されますが配当所得50万円が反映されることによって扶養から外れてしまう場合がございます。

そのあたりを加味しながらどうしたらいいかを検討してみてください。

以上の点が国税庁の方で表としてまとまっていたので参考に掲載しておきます。

総論

株式にかかる税金についてはとても複雑なものとなっていて理解するのにすごく労力を使います。

今回は配当控除についてできるだけわかりやすく解説させていただきました。

最後までご覧いただきありがとうございます。