- サラリーマンなどの副業で売上300万円以下のものは雑所得になるの?

- この改正はいつから適用になりますか?

- 雑所得になるとどんな問題がある?

2022年10月7日に改正の修正が発表されました。

令和4年10月7日に国税庁は令和4年8月に公表した副業などに関係する所得税の基本通達の改正案を修正しました。

8月1日から31日にかけてパブリックコメントが7,000件超もあり多くの反発があったようです。

令和4年8月1日に公表された改正案については次の段落からまとめてありますので気になる方は先にご覧ください。

主な意見の概要と国税庁の回答

通達の趣旨等について

- 今回の通達改正は、副業を推進する政府の方針に逆行するものではないか?

- 事業所得と雑所得の区分は、実態を見て判断すべきであり、形式的な基準を設けるべきではない。

- 通達改正案は、過去の判例を無視したものとなっているのではないか。

- 国税庁においては、シェアリングエコノミー等の「新分野の経済活動」について、適正申告のための環境づくりに努めており、その一環として実施したものです。

- 今回の通達改正により、所得区分の判定が明確化され、申告しやすい環境が整備されることから、副業を推進する政府の方針に逆行するものではないと考えています。

- 今回の通達改正では、「その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているか同課により判定する」ことを原則としつつ、社会通念での判定で事業所得に該当しない場合を明らかにしたものです。

主たる所得か否かを基準とすることについて

- どのような所得が主たる所得に該当するのか不明確である。

- 本業か副業かで所得区分を判断すべきではない。

- 真面目に記帳等をしている者は、収入金額が300万円以下の副業であっても事業所得と取り扱うべきではないか。

- 開業届が提出されているのであれば、副業であっても、事業所得と取り扱うべきである。

- 事業所得と業務に係る雑所得の所得区分の判定については、パブリックコメントにおけるご意見を踏まえ、主たる所得かどうかで判定するという取扱いではなく、所得税法上、事業所得者には、帳簿書類の保存が義務づけられている点に鑑み、帳簿書類の保存の有無で所得区分を判定することとし、通達を別添のとおりに修正した。

- この修正により、収入金額が300万円以下であっても、帳簿書類の保存があれば、原則として、事業所得に区分されることとなります。

収入金額を基準に採用することについて

- 収入金額は業種によって差が出ることから、所得金額を基準とすべきである。

- 事業所得と業務に係る雑所得の区分は、従来から、その所得を得るための活動が、事業的規模で行われているかどうかを社会通念で判定すると取り扱っています。

- 所得を得る活動の規模に関する基準については、所得税法や消費税法の規定を踏まえると、収入金額が適当であると考えています。

300万円を基準に採用することについて

- 通達では収入金額が300万円以下の者について雑所得と取り扱うこととしているが、300万円という基準の根拠が不明である。

- 事業所得と業務に係る雑所得の判定について、収入金額300万円は大きすぎる。

- 令和2年度の税制改正においては、業務に係る雑所得について、前々年の収入金額が300万円を超える場合には、取引に係る書類の保存を義務付ける改正が行われたところです。

- 上記の改正において、収入金額が300万円以下の小規模な業務を営む方については、取引に関する書類の保存を求めないこととされたことを踏まえ、収入金額300万円を基準としたところです。

反証について

- 反証の範囲や内容が不明確である。

- 帳簿書類の保存がある場合は、反証となるのか。

- 所得税法上、事業所得者には、帳簿書類の保存が義務付けられているところ、一般に帳簿書類の保存がある場合には、営利性や有償性、継続性や反復性、自己の危険と計算における企画遂行性があると考えられることから、反証に代えて、帳簿書類の保存がある場合には、原則として、事業所得に区分することとし、別添のとおり通達を修正いたしました。

施行時期について

- 今回の通達改正の適用時期を遅らせてほしい。

- 令和4年分の確定申告からの適用は遡及適用ではないか。

- 改正通達の周知のため、令和4年分からの適用を見合わせるべきではないか。

- 今回の通達改正は、所得区分に関するものであり、所得区分は確定申告書の提出の際に判断するものであることから、遡及適用には当たらず、所得税法上、事業所得者には、記帳・帳簿書類の保存が義務付けられていることを踏まえれば、令和4年分の確定申告から適用したとしても、納税者に影響を及ぼすとは考えていません。

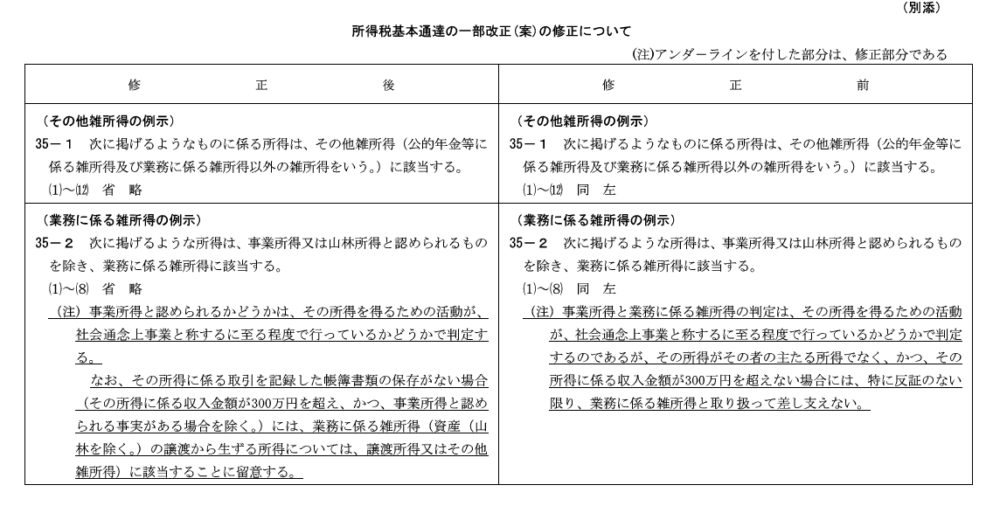

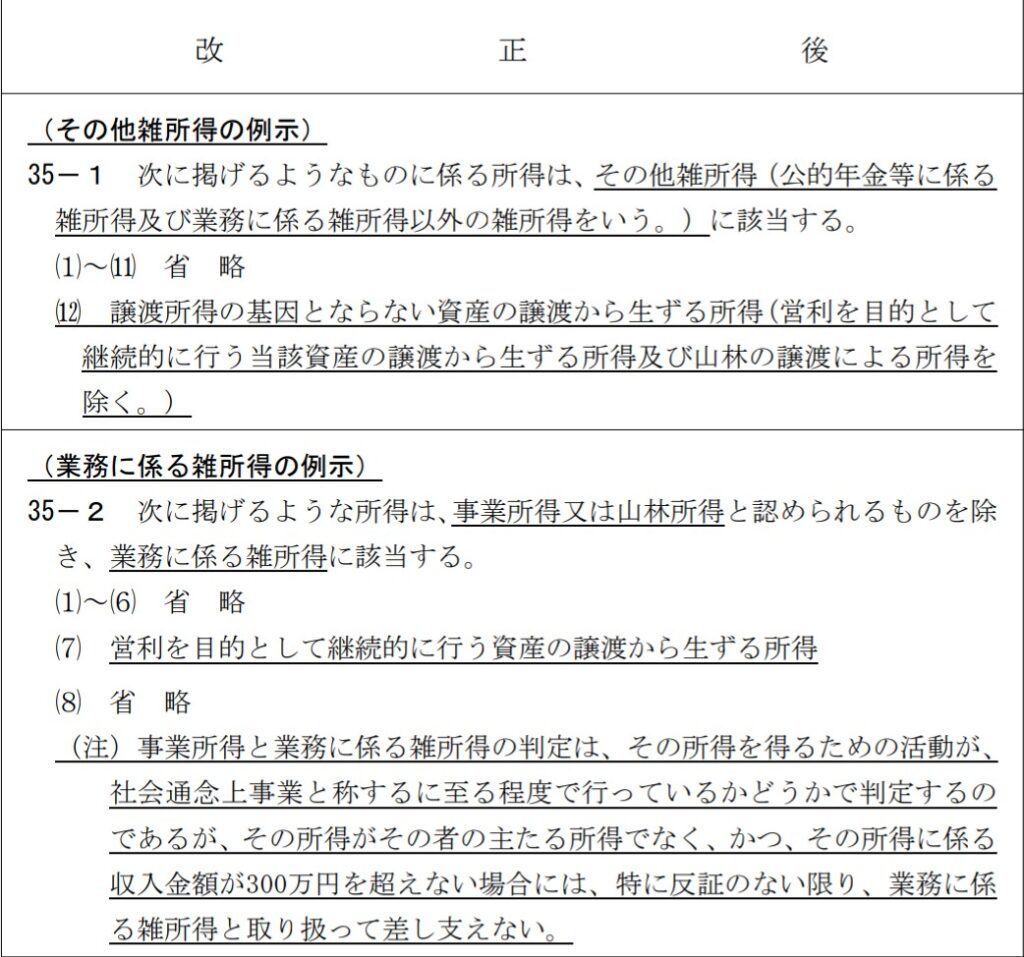

10月7日公表の所得税基本通達の一部改正(案)の修正

右側が8月に公表された改正案で左側が今回修正された基本通達の内容になります。

改正の修正の内容まとめ

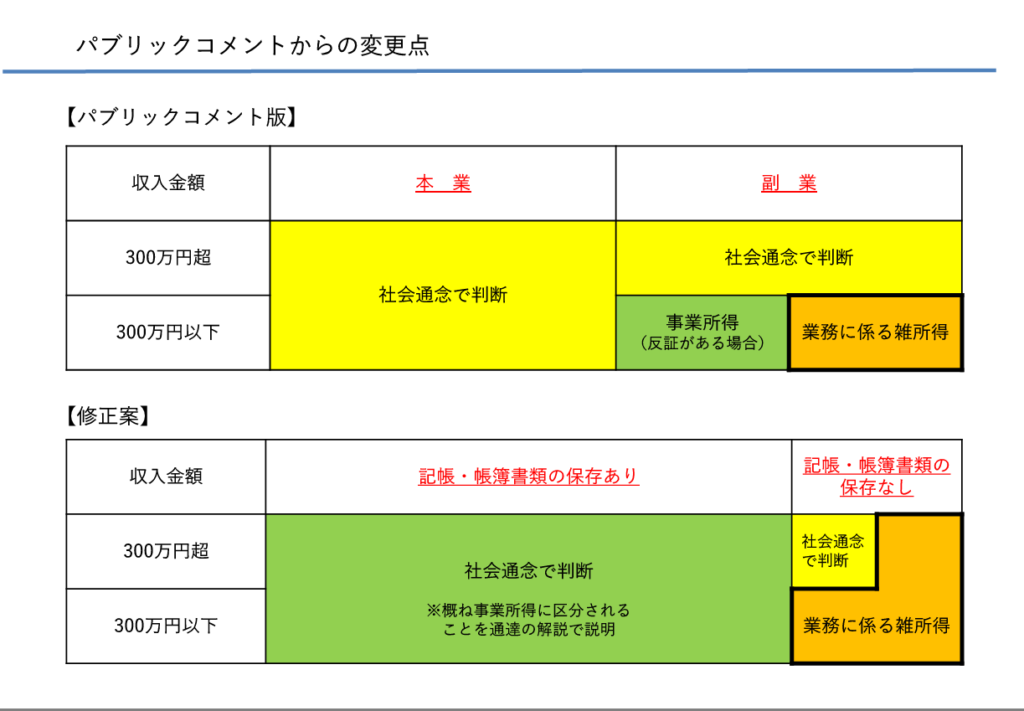

今回のパブリックコメントからの変更点をまとめた資料がこうなっております。

出典:国税庁資料

今回の改正内容を箇条書きにまとめてみます。

- 事業所得か業務に係る雑所得に該当するかの判断については、原則として、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。

- 記帳・帳簿書類の保存がある場合には、おおむね事業所得に区分されるとする。

- 記帳・帳簿書類の保存がない場合には、一般的に、営利性、継続性、企画遂行性を有しているとは認めがたく、また、事業所得者に義務付けられた記帳や帳簿保存が行われていないことを考慮すると、原則として、事業所得には該当しない。ただし、収入金額が300万円超の場合には、帳簿書類の保存がないという事実のみで判定せず、事業所得と認められる事実がある場合には、事業所得と取り扱うこととする。

記帳・帳簿書類の保存がある場合におおむね事業所得とするという個所のおおむねとは、次の内容をもって個別に判断することとする。

① その所得の収入金額が僅少と認められる場合

その所得の収入金額が、例年、300万円以下で主たる収入に対する割合が10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

「例年」とは、概ね3年程度の期間をいいます。

つまり主たる収入源に対して副業で得られる収入がほとんどない場合については雑所得とするのが妥当であるという判断かとおもいます。

② その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組みを実施していない場合は、「営利性が認められない場合」に該当すると考えられます。

以上の2点に該当する場合には例え記帳・帳簿の保存がなされていたとしても業務に係る雑所得として判断される可能性があるので検討を要します。

改正のまとめ

今回の改正で300万円という金額の基準が必要であったのかどうかは疑問であるが、基本的には開業届を提出し、帳簿書類の保存等が行われている場合には事業所得となると考えられるため納税者にとってはわかりやすくなったところもあるのではないでしょうか。

ただし、副業における収入が僅少な場合や赤字が続く場合には、事業所得として取扱うことによって損益通算などを行うことにより節税を目的としたものであるとみられてもおかしくないことから、そのような節税の手段を封じた改正内容であると思われます。

普段から帳簿の記録や領収書等の保存を心がけるようにしていきましょう。

令和4年8月1日に公表された改正案の内容について

※この段落の内容は修正前の8月1日に発表されて改正案になります。

8月1日に国税庁が「所得税基本通達の制定について」(法令解釈通達)の一部改正についてというパブリックコメントの受付を開始しました。

募集期間は令和4年8月1日から令和4年8月31日まで(必着)

詳しくは「所得税基本通達の制定について」の一部改正(案)から

- その他の雑所得(公的年金等に係る雑所得及び業務に係る雑所得以外の雑所得)の明確化

- 業務に係る雑所得の範囲の明確化

改正案の概要にはこの2点が書かれております。

この改正案については適用されるとなれば令和4年分の確定申告分から適用されると書いてあります。つまり来年の2月~3月に行う確定申告についてはこの改正が適用されるため事前に内容を把握して早めの対応を心がけましょう。

収入金額が300万円を超えない場合には雑所得になる?

※この段落の内容は修正前の8月1日に発表されて改正案になります。

「業務に係る雑所得の範囲の明確化」において以下のように書かれています。

従前から副業などをしていた場合にその所得が事業所得にあたるのか雑所得にあたるの判断基準があいまいで明確化されていないという事実がありました。

今回の内容をみるとその判断基準について新たな要素が加わることになります。改正の内容を読み取ってみるとこんな感じになります。

① 一つの目の内容に関しては「その所得がその者の主たる所得でない事」とあります。

つまり専業でその業務を行っている場合は直接今回の改正の主なターゲットではないように思います。

サラリーマンなど他に主たる所得のある人が副業として行う事業において生じた所得に対してターゲットとしているように読み取れます。

② 二つ目の内容に関しては「その所得に係る収入金額が300万円を超えない場合」とあります。これはあくまでも収入金額とあることからつまりは売上が年間300万円に達するかどうかということになります。

利益が300万ではないので注意してください。

以上の2点に該当する場合においては、「特に反証のない限り、業務に係る雑所得と取り扱っても差し支えない」とあります。

これは主たる所得ではなく、年間売上が300万円以下であるようなものについては納税者においてそれが事業所得にあたるものであることを明確に立証することが出来なければ雑所得として扱うという事になります。

立証は納税者側が行わなければならないものであるので、例えばきちんと事業的規模で行うものとして立ち上げ準備もしているがコロナ等の影響でたまたま売り上げが300万円に満たなかったなど税務署に明確な理由を説明し納得させなければなりません。

改正の背景

今回の改正の背景についてこのように書かれています。

シェアリングエコノミー等の「新分野の経済活動に係る所得」や「副業に係る所得」について、適正申告をしていただくための環境づくりに努めているところ、これらの所得については、所得区分の判定が難しいといった課題がありました。

シェアリングエコノミーとは空間、スキル、移動、お金、モノの主に5つのジャンルについてシェアするサービスとなっています。

シェアリングエコノミーについては、一般社団法人シェアリングエコノミー協会様のサイトに書かれておりましたので興味がある方はそちらで確認してみてください。今はこんなに色々なサービスがあるものなんですね。

主にウーバーイーツであったり、ココナラであったり、民泊であったり近年収入を得るための環境が多種多様になりそれによって収入を得る人が増えてきたことにあるかと思います。

そういった中で所得区分の判定があいまいであったことからそれが事業所得にあたるのか雑所得にあたるのか明確に基準を作ろうとなったものと考えられます。

雑所得になると何が問題?

事業所得としていたものが雑所得となると何が問題なのか?

主に「損益通算」ができなくなること、「青色申告ができなくなること」の2点があげられています。

損益通算とは?

損益通算とは、各種所得金額の計算上生じた損失のうち一定のものについてのみ、一定の順序に従って他の各種所得の金額から控除することをいいます。

損益通算の対象となる所得の範囲とは以下の所得に限ります。

- 不動産所得

- 事業所得

- 譲渡所得

- 山林所得

雑所得の金額の計算上生じた損失については損益通算することができず他の所得から控除することはできません。

青色申告とは?

青色申告とは、「不動産所得」、「事業所得」、「山林所得」のある人が一定水準の記帳をし、その基調に基づいて正しい申告をする人については、所得金額の計算などについて有利な取扱いが受けられる制度です。今回の改正で雑所得と判断されてしまった場合にはこの青色申告を受けることが出来なくなります。

青色申告の手続き

新たに青色申告の申請をする人は、原則としてその青色申告の承認を受けようとする年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出しなければなりません。(※一定の場合にはそれぞれに定める期間内とする)

青色申告の主な特典

青色申告制度を受ける場合には様々な特典があります。

・青色申告特別控除

・純損失の繰越しと繰戻し

・減価償却の特例

【青色申告特別控除】

青色申告特別控除とは最大65万円を所得から控除できるものです。

| 区分 | 所得控除額 |

| 複式簿記により取引を記帳し、損益計算書、貸借対照表を確定申告書に添付(e-tax) | 65万円 |

| 複式簿記により取引を記帳し、損益計算書、貸借対照表を確定申告書に添付 | 55万円 |

| 上記以外の青色申告者 | 10万円 |

会計ソフトなどを利用し複式簿記で経理を行っていてかつe-taxで申告していれば最大65万円の所得控除を受けられます。複式簿記でできなくても収益だけ帳簿を記載するなど簡易簿記によって帳簿を備え付けていれば10万円の所得控除が受けられますので事業を行う場合には青色申告を受けるのがよいでしょう。

純損失の繰越しと繰戻し

事業所得などに損失(赤字)の金額がある場合で、損益通算の規定を適用してもなお控除しきれない部分の金額(純損失の金額)が生じたときは、その損失額を翌年以降3年間にわたって繰り越して、各年分の所得金額から控除することができます。

また前年も青色申告をしている場合には、純損失を前年に繰戻して前年分の所得税の還付を受けることができます。

減価償却の特例

1つあたりの取得価額が10万円以上の固定資産などを取得した場合には減価償却資産として資産計上し、耐用年数に従って経費算入していかなければなりません。10万円未満の場合には消耗品費などの項目を使ってその年に一括経費算入することができますが、10万円以上になると資産計上します。

例えば、パソコンなどを購入した場合に取得価額が9万円であれば購入したその年に全額経費にできますが、24万円だとすると減価償却資産として計上し法定耐用年数4年で月数按分にて減価償却費として各年分の経費に算入することになります。

これが青色申告をしている場合には取得価額が30万円未満のものであれば年間合計300万円を限度として取得した年に一括して経費に算入することができます。

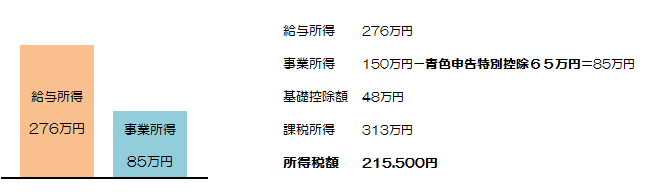

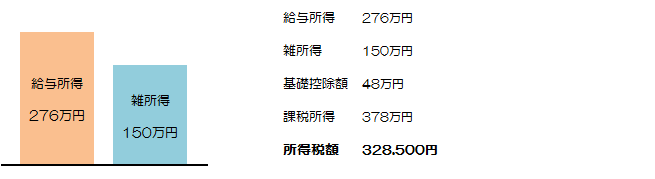

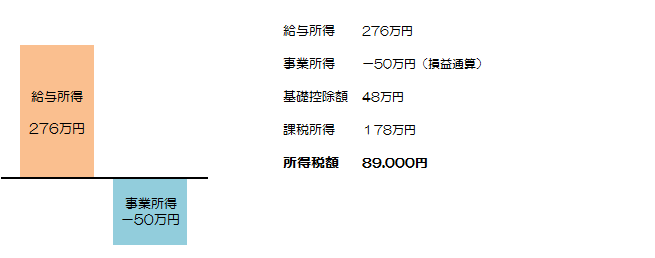

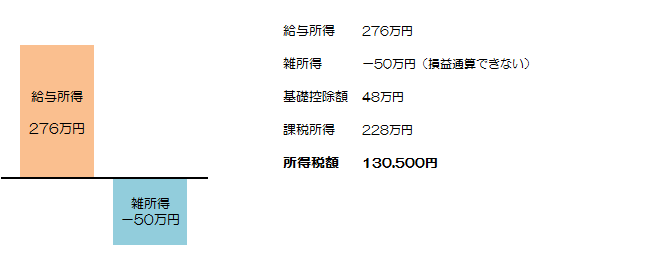

損益通算及び青色申告特別控除が受けられない場合の具体的なイメージ

前段で紹介したように雑所得に該当することとなった場合には損益通算も青色申告の特典も受けることができません。具体的に事例を紹介して簡単な図解で解説します。

仮にサラリーマンとして給与を年間400万円もらっていたとします。副業として年間150万円の所得があった場合を例にとります。

①副業が事業所得となった場合

②副業が雑所得となった場合

次にサラリーマンとして給与を400万円もらっていて、副業で50万円の赤字が出た場合の損益通算ができるかできないかを例にします。

③副業が事業所得として赤字を出し損益通算した場合

④副業が雑所得として赤字を出し損益通算ができなかった場合

ここまで4つの例示を図解で簡単に紹介してみましたが青色申告控除が受けられない場合、損益通算ができない場合など雑所得になった場合には所得税額の計算上結構大きな違いが出てくると思います。

よくある質問

今回の内容を踏まえて疑問に思うところ、よくある質問についてのQ&Aをまとめてみます。

適用開始は令和4年分からになります

この改正は令和4年分の申告からの適用になるので自分の申告が今後事業所得か雑所得かどちらで申告するべきかしっかり確認しておきましょう。

まとめ

今回の記事のまとめ

- 主たる収入がある人が副業として年間売上300万円に満たない場合でも帳簿の保存があれば概ね事業所得となる。

- 帳簿の保存があったとしても金額が僅少な場合や営利性がないと認められた場合には雑所得となる場合がある。

- 雑所得になると損益通算ができない、青色申告の特典がうけられない

- 改正は令和4年分の所得税の計算から適用される。

編集後記

今回の改正は所得の区分の明確化にありますが、背景には事業所得として事業にかかった経費として多くの経費を計上し赤字を出すことで損益通算によって給与所得で源泉徴収された所得税の還付を受ける方が一定数いたこともあるのではないでしょうか。

世の中には領収書があればなんでも経費にできるといったたぐいのノウハウを示した書籍などが結構売られていたりしますが正直税務署はそんなにあまくありません。

納税者の数が多いので全部目を通せずに見逃されている部分が多いかと思います。

ただ今まで運がよかっただけです。

しっかり経費について事業性を立証できなければ単なるプライベートなものとして否認されてしまうでしょう。

今回、事業的規模について300万円といった数字が一定の基準として示されたわけですが専業として事業を行っている場合に事業所得として取り扱うか雑所得として取り扱うかの判断基準にも少なからず影響があるかもしれません。

今後の動向をよく見ていきたいと思います。